Коэффициент оборачиваемости материальных средств формула. Формирование коэффициента оборачиваемости оборотных средств

Эффективность использования оборотных средств характеризуется системой экономических показателей, и, прежде всего, оборачиваемостью оборотных средств и длительностью одного оборота. Под оборачиваемостьюоборотных средствпонимается продолжительность полного кругооборота средств с момента приобретения оборотных средств (покупки сырья, материалов и т.п.) до выхода и реализации готовой продукции. Кругооборот оборотных средств завершается зачислением выручки на счет предприятия.

Оборачиваемость оборотных средств на предприятии зависит от следующих факторов:

длительности производственного цикла;

качества выпускаемой продукции и ее конкурентоспособности;

эффективности управления оборотными средствами на предприятии с целью их минимизации;

решения проблемы снижения материалоемкости продукции;

способа снабжения и сбыта продукции;

структуры оборотных средств и др.

Эффективность оборачиваемости оборотных средств характеризуется следующими показателями:

1. Коэффициент оборачиваемости оборотных средств. Показывает количество оборотов, которые делают за анализируемый период оборотные средства.Чем выше, коэффициент оборачиваемости, тем лучше используются оборотные средства.

Коб= N / Есро (1)

где Коб - коэффициент оборачиваемости оборотных средств;

N - выручка от реализации;

Есро - среднегодовая стоимость оборотных средств.

Есро = (Енач года + Еконец года)/2 (2)

где Есро - среднегодовая стоимость оборотных средств;

Енач года - стоимость оборотных средств на начало года;

Еконец года - стоимость оборотных средств на конец года.

2. Коэффициент загрузки средств в обороте. Является обратным прямому коэффициенту оборачиваемости оборотных средств. Он характеризует сумму оборотных средств, затраченных на 1 руб. реализованной продукции. Чем меньше коэффициент загрузки средств, тем эффективнее используются оборотные средства на предприятии, улучшается его финансовое положение.

Кз = Есро/ N х100 (3)

где Кз - коэффициент загрузки средств в обороте

N - выручка от реализации;

Есро - среднегодовая стоимость оборотных средств;

100 - перевод рублей в копейки.

3.Коэффициент продолжительности одного оборота оборотных средств. Он показывает за какой срок к предприятию возвращаются его оборотные средства в виде выручки от реализации продукции. Уменьшение длительности одного оборота свидетельствует об улучшении использования оборотных средств.

ТЕ = Т / Коб (4)

где ТЕ - продолжительность 1 -го оборота оборотных средств;

Т

Коб - коэффициент оборачиваемости;

Сопоставление коэффициентов оборачиваемости в динамике по годам позволяет выявить тенденции изменения эффективности использования оборотных средств. Если коэффициент оборачиваемости оборотных средств увеличился или остался стабильным, то предприятие работает ритмично и рационально использует денежные ресурсы. Уменьшение коэффициента оборачиваемости свидетельствует о падении темпов развитая предприятия и о его неблагополучном финансовом состоянии. Оборачиваемость оборотных средств может замедляться или ускоряться. В результате ускорения оборачиваемости, то есть уменьшения времени прохождения оборотными средствами отдельных стадий и всего кругооборота, снижается потребность в этих средствах. Происходит высвобождение их из оборота. Замедление оборачиваемости сопровождается вовлечением в оборот дополнительных средств. Относительная экономия (относительный перерасход) оборотных средств определяется по следующей формуле:

Е = Есро- Есрп х(N отч/N пред) (5)

где Е –относительная экономия (перерасход) оборотных средств;

Е сро - среднегодовая стоимость оборотных средств отчетного периода;

Е срп - среднегодовая стоимость оборотных средств предшествующего

N отч - выручка от реализации отчетного года;

N пред - выручка от реализации предшествующего года.

Относительная экономия (относительный перерасход) оборотных средств:

Е = 814 - 970,5x375023/285366 = - 461,41 (тыс. руб.) - экономия;

Общая оценка оборачиваемости оборотных средств представлена в табл.5

Таблица 5

Общая оценка оборачиваемости оборотных средств

|

Показатели |

Предшествующий 2013год |

Отчетный |

Абсолютное отклонение |

|

|

Выручка от реализации N ,тыс. руб | ||||

|

Среднегодовая стоимость оборотных средств Есро , тыс.руб. | ||||

|

Коэффициент оборачиваемости оборотных средств Коб , обороты | ||||

|

Продолжительность оборота оборотных средств ТЕ , дни | ||||

|

Коэффициент загрузки средств в обороте Кз , коп. |

Вывод: Общая оценка оборотных средств показывает, что за анализируемый период:

Продолжительность оборота оборотных средств по сравнению с предыдущим периодом улучшилась на 0,44 дня, то есть средства, вложенные в текущие активы проходят полный цикл и снова принимают денежную форму на 0,44 дня раньше, чем в предыдущий период;

Уменьшение коэффициента загрузки средств в обороте на 0,13 говорит о том, что оборотные средства стали наиболее эффективно использоваться на предприятии по сравнению с прошлым годом, т.е. улучшается финансовое положение;

Увеличение коэффициента оборачиваемости на 166,66свидетельствует о лучшем использовании оборотных средств;

Ускорение оборачиваемости оборотных средств привело к высвобождению их из оборота в размере 461 ,41 тыс.руб.

Дебиторская задолженность - сумма долгов,причитающихся предприятию, организации от юридических и физических лиц. Наиболее общими рекомендациями, позволяющими управлять дебиторской задолженностью, являются:

Контролировать состояние расчетов с покупателями по отсроченным (просроченным) задолженностям;

По возможности ориентироваться на большее число покупателей с целью уменьшения риска неуплаты одним или несколькими крупными покупателями;

Следить за состоянием дебиторской и кредиторской задолженностей - значительное превышение дебиторской задолженности создает угрозу финансовой устойчивости предприятия и делает необходимым привлечение дополнительных источников финансирования.

Информационной базой для анализа дебиторской задолженности является официальная финансовая отчетность: бухгалтерский отчет – форма №1 (раздел "Оборотные активы"), форма № 5 "Приложение к бухгалтерскому балансу" (раздел "Дебиторская и кредиторская задолженность" и справки к нему).

Для дебиторской задолженности, как и для оборотного капитала, в целом, используется понятие "оборачиваемость". Оборачиваемость характеризует группа коэффициентов. Для оценки оборачиваемости дебиторской задолженности используются следующие показатели:

1. Коэффициент оборачиваемости дебиторской задолженности.

Показывает насколько эффективно компания организовала работу по сбору оплаты для свою продукцию. Снижение данного показателя может сигнализировать о росте числа неплатежеспособных клиентов и других проблемах сбыта.

Кобд = N / Есрд (6)

где N - выручка от реализации;

Кобд

Есрд - среднегодовая стоимость дебиторской задолженности.

2.Период погашения дебиторской задолженности.

Это продолжительность срока, необходимого для получения предприятием долгов за реализованную продукцию. Определяется как величина, обратная показателю оборачиваемости дебиторской задолженности и умноженная на период.

ТЕдз = Т/Коб (7)

где ТЕдз - продолжительность 1-го оборота оборотных средств;

Т - продолжительность 1-го периода (360 дней);

Кобд - Коэффициент оборачиваемости дебиторской задолженности.

3.Доля дебиторской задолженности в общем объеме текущих активов. Показывает, какую долю дебиторская задолженность занимает в общей сумме оборотных активов. Увеличение этого показателя свидетельствует об оттоке денежных средств из оборота.

Ддз = Едзкон/ ТАкон х 100 % (8)

где Едзкон - дебиторская задолженность на конец года;

ТАкон - текущие активы на конец года.

Ддз - доля дебиторской задолженности

Все расчетные данные сгруппированы и занесены в таблицу 6 .

Таблица 6

Анализ оборачиваемости дебиторской задолженности

|

Показатели |

Предшествующий |

Отчетный |

Абсолютное отклонение |

|

|

Выручка от реализации К тыс.руб. | ||||

|

Среднегодовая стоимость дебиторской задолженности Есрд , тыс. руб. | ||||

|

Текущие активы на конец года ТА кон . ,тыс.руб. | ||||

|

Дебиторская задолженность на конец года Едз кон., тыс.руб. | ||||

|

Коэффициент оборачиваемости дебиторской задолженности Кобд ,обороты | ||||

|

Период погашения дебиторской задолженности ТЕдз ,дни | ||||

|

Доля дебиторской задолженности в общем объеме текущих активов Ддз |

Вывод: анализ оборачиваемости дебиторской задолженности показывает, что состояние расчетов с покупателями по сравнению с прошлым годом улучшилось:

На 1,87 дней уменьшился средний срок погашения дебиторской задолженности;

Рост коэффициента оборачиваемости дебиторской задолженности на 73,49 оборота показывает относительное уменьшение коммерческого кредитования;

На 8,78% уменьшилась доля дебиторской задолженности в общем объеме оборотных средств, что свидетельствует о повышении ликвидности текущих активов, и следовательно, о некотором улучшении финансового состояния предприятия.

Управление материально-производственными запасами (МПЗ).

Накопление МПЗ имеет положительные и отрицательные стороны.

Положительные стороны:

Падение покупательской способности денег заставляет предприятие вкладывать временно свободные средства в запасы материалов, которые затем при необходимости можно будет легко реализовать;

Накопление МПЗ нередко является вынужденной мерой снижения риска недоставки или недопоставки сырья и материалов, необходимых для производственного процесса предприятия.

Отрицательные стороны:

Накопление МПЗ неизбежно ведет к дополнительному оттоку денежных средств вследствие увеличения затрат, связанных с хранением запасов (аренда складских помещений и их содержание, расходы по перемещению запасов, страхование и так далее), а также увеличение затрат, связанных с потерей из-за устаревания, порчи, хищений и бесконтрольного использования МПЗ, вследствие увеличения суммы уплачиваемого налога, и вследствие отвлечения средств из оборота.

Для оценки оборачиваемости МПЗ используют следующие показатели:

1.Коэффициент оборачиваемости МПЗ. Показывает скорость оборота МПЗ.

Кмпз = S / Есрмпз (9)

где Есрмпз - среднегодовая стоимость МПЗ; S - себестоимость;

Кмпз - коэффициент оборачиваемости МПЗ.

Себестоимость берется из формы №2 – Отчет о прибылях и убытках. Чем выше данный показатель, тем меньше средств связано с этой наименее ликвидной статьей, тем более ликвидную структуру имеют текущие активы и тем устойчивее финансовое положение предприятия. Особенно актуально повышение оборачиваемости и снижение запасов при наличии большой задолженности у предприятия. В этом случае давление кредиторов может ощутиться прежде, чем можно что-либо предпринять с запасами, особенно при неблагоприятной конъюнктуре.

2. Срок хранения МПЗ.

Рост этого показателя свидетельствует о накапливании запасов, а уменьшение -сокращении запасов. Аналогично рассчитываются показатели оборачиваемости готовой продукции и производственных запасов, а также срок хранения производственных запасов и готовой продукции.

Тмпз = Т / Кмпз (10)

где Тмпз - срок хранения МПЗ;

Т - продолжительность 1-го периода (360 дней);

Кмпз - коэффициент оборачиваемости МПЗ.

Рост этого показателя свидетельствует о накапливании запасов, а уменьшение -сокращении запасов. Аналогично рассчитываются показатели оборачиваемости готовой продукции и производственных запасов, а также срок хранения производственных запасов и готовой продукции. Данные анализа оборачиваемости МПЗ представлены в табл. 7.

Таблица 7

Анализ оборачиваемости МПЗ

|

Показатели |

Предшествующий |

Отчетный |

Абсолютное отклонение |

|

|

Себестоимость проданной продукции S , тыс.руб | ||||

|

Среднегодовая стоимость МПЗ Есрмпз ,тыс.руб. | ||||

|

Среднегодовая стоимость производственных запасов,Есрпз | ||||

|

Среднегодовая стоимость готовой продукции Есргп , тыс.руб. | ||||

|

Оборачиваемость МПЗ Кобмпз обороты | ||||

|

Оборачиваемость производственных запасов Кпз ,обороты | ||||

|

Оборачиваемость готовой продукции К обгп ,обороты | ||||

|

Срок хранения МПЗ, Тмпз, дни | ||||

|

Срок хранения производственных запасов, Тпз ,дни | ||||

|

Срок хранения готовой продукции, Тгп , дни |

Вывод: анализ оборачиваемости МПЗ показывает, что за анализируемый период:

Увеличилась скорость оборота МПЗ на 0,5 оборотов, а срок хранения МПЗ по сравнению с прошлым годом уменьшился на 0,8 дня. Следовательно, на предприятии материально-производственные запасы не накапливаются;

Уменьшилась скорость оборота производственных запасов на 20,8 оборотов, а срок хранения производственных запасов увеличился по сравнению с прошлым годом на 1,43 дня. Следовательно, на предприятии идет накопление производственных запасов;

Увеличилась скорость оборачиваемости готовой продукции на 2,19 оборота, а срок хранения готовой продукции уменьшился на 2,15 дня. Таким образом, готовая продукция на предприятии не накапливается.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Разберемся, как действовать и где найти показатели. Чтобы производить товар, недостаточно использовать средства труда (станки, аппаратуру) и задействовать работников.

Необходимо иметь и исходные материалы, сырье, заготовки, то есть все то, что нужно при создании готовой продукции в производственном процессе. Необходимы предметы труда.

Для этого нужно иметь деньги, чтобы закупить все необходимое у поставщиков и заплатить персоналу за труд.

Предметы труда и деньги составляют оборотные средства компании. Но нужно определить величину такого показателя, знать, как оборотные средства списывать.

Основные моменты

Сначала выясним, что подразумевается под данным экономическим выражением и какие нормативные акты актуальны.

Что это такое

Оборотными средствами называют совокупность фондов, что оборачиваются и денежных фондов обращения. Оборотные фонды представлены:

- сырьем;

- основными и вспомогательными материалами;

- комплектующими изделиями;

- незаконченными производственными объектами;

- тарой;

- иными предметами труда.

Зачем он нужен

Коэффициент оборачиваемости материальных оборотных средств отражает, какое количество раз использовано компанией средний показатель имеющегося остатка оборотных средств в анализируемом периоде.

В соответствии с бухгалтерским балансом, оборотные активы состоят из:

- запасов;

- денег;

- краткосрочных финансовых вложений;

- краткосрочной дебиторской задолженности с учетом по купленным ценностям.

Значения могут охарактеризовать, какая доля оборотных средств и общей сумме активов и насколько ими эффективно управляют.

Но стоит помнить, что учитывают и нюансы отрасли в производственном цикле. Оборачиваемость оборотных средств является важным показателем.

Ведь при быстрой оборачиваемости средств компании уменьшается разрыв между вложенными средствами в производственный процесс и получением .

Отличие оборотных средств от основного фонда – их используют в производственных циклах единожды, и они могут перенести свою цену на готовый товар.

Нормативное регулирование

Важно изучить положения:

- ПБУ 6/01 согласно .

- Методических указаний по бухучету основных средств () и др.

Как определить коэффициент оборачиваемости оборотных средств

Существуют уже готовые формулы, которые можно использовать при расчете оборачиваемости в любой отрасли.

Но точного результата получить во многих случаях не удастся, поскольку невозможно учитывать все факторы, да и руководство каждой организации имеет разные знания в сфере ведения деятельности.

Что он характеризует

Благодаря коэффициенту оборачиваемости оборотных средств можно установить, насколько эффективно используются оборотные активы. Следует опираться на сведения, которые есть в бухгалтерском балансе.

Коэффициент оборачиваемости является финансовым показателем, позволяющим определить, как эффективно используют активы и обязательства.

Он способен показать деловую активность организации. Если показатель коэффициента оборачиваемости активов равняется трем, значит, предприятие за год получает выручку, что превышает стоимость активов в три раза.

Так как показатели оборачиваемости могут зависеть от отрасли, стоит понимать, что в торговой компании с большим объемом выручки оборачиваемость будет большей.

Если отрасль фондоемкая, то получится более низкое значение. Но не правильно полагать, что оборачиваемость покажет эффективность деятельности и прибыльность.

Но при проведении сравнительного анализа коэффициентов двух организаций можно увидеть, какое различие в результативности управления активами.

Если будет больше показатель оборачиваемости задолженностей по дебету, значит, платежи с покупателей собираются эффективно.

Основная цель, которую преследуют при управлении активами фирмы (с учетом и оборотных средств), — увеличить прибыль на вложенные средства, обеспечивая устойчивую и достаточную платежеспособность организации.

Чтобы такая цель была достигнута, стоит на счете постоянно иметь определенную сумму, что фактически изымается из оборота. Данными средствами производятся текущие платежи.

Часть суммы стоит размещать, как высоколиквидные активы. Важно проследить, чтобы было обеспечено оптимальное соотношение платежеспособности и рентабельности.

Для этого поддерживают размер и структуру оборотных активов, заемных и своих оборотных средств.

Какие бывают виды

Самые популярные коэффициенты в анализе финансового плана:

| Оборачиваемость оборотного вида активов | Что представлена отношением вырученных средств предприятия в общем к обороту суммы активов организации за конкретное время |

| Оборачиваемость запасов | Что показывает, как руководство использует скачки показателей прибыли и затрат |

| Оборачиваемость дебиторских задолженностей | Данный коэффициент позволит рассчитать, какой долг по дебету образовался |

| Кредиторских задолженностей | Что необходимы для кредитора, так как позволяет определить, возможна ли оплата кредита фирмы |

| Активов | Что определяет показатели многих финансовых оборотов |

| Собственного капитала фирмы | Что может показать эффективность пользования средствами организационным звеном |

Применяемая формула

Какие позиции характеризуют коэффициент? Показатель зависит:

- от длительности производственных циклов;

- квалификации работников;

- вида деятельности;

- темпа (показателей производительности).

Большее значение характерно для торговых организаций, а меньшее – для фондоемких научных фирм.

Формулы являются прямо пропорциональными уравнениями, которые легки для понимания.

Если у вас не удастся с ними разобраться, то всегда можно обратиться к специалисту, который поможет с расчетами

Итак, формула для определения коэффициента оборачиваемости активов выглядит так:

Данная формула используется чаще всего. Реже применяется такая формула, при которой коэффициент оборачиваемости оборотных средств рассчитывается как отношение количества дней в году к данным оборачиваемости средств.

Любое значение можно быстро отыскать. К примеру, сведения об активах есть в балансе, а данные о выручке – в денежных отчетах предприятия.

А вот формула коэффициента оборачиваемости оборотных активов:

Если значение будет большим, значит можно говорить о росте предприятия. Оборотные активы учитывают не на начал/конец периода, что анализируется. Важен показатель среднегодового остатка.

Цифры на начало года и конец нужно разделить на два. Помимо коэффициента оборачиваемости материальных средств, показатель оборачиваемости определяют и в днях, которые может занимать один оборот.

Так 365 дней стоит разделить на годовое число коэффициента оборачиваемости. К примеру, цифра коэффициента 3 покажет, что активы оборачиваются за 121,7 дней.

Какие особенности расчета коэффициента оборачиваемости капитала фирмы? Определенных правил не существует, так же, как и среднего значения.

Каждая организация выводит свои значения, которые будут различны (с учетом отрасли). Но есть прямая зависимость – чем больше показатель коэффициента, тем большей будет доходность капитала.

Формула такая:

Компания должна уметь применять интенсивно запасы и затраты в свою пользу. Используют формулу:

В том случае, если получено большое значение, значит, компании не хватает запасов. Как результат, появляются лишние растраты.

Формула определения коэффициента задолженности по дебету:

Средний показатель отсутствует. Все будет зависеть от руководства и отрасли данной фирмы. Чем больше число, тем быстрее компания может рассчитаться с долгами.

При определении коэффициента оборачиваемости задолженности по кредиту используют формулу:

Результат покажет, насколько интенсивно фирма погашает свои . Не может быть определенного общего значения коэффициентов.

Они анализируются в динамике или сравниваются с показателями иного предприятия данной отрасли.

Если значение совсем низкое, и его нельзя оправдать особенностями отрасли, значит, в компании есть излишние оборотные средства. Если показатель увеличивается, чаще всего это плюс для фирмы.

Будет быстрым оборот мобильных средств, будет больше вырученных средств. При ускорении оборачиваемости улучшаются иные показатели эффективности.

Недостаток – если запасов много, необходимо организовать место для хранения, что повлечет за собой дополнительные расходы.

При ускорении оборачиваемости повысится производительность, а значит, увеличится и работников.

Видео: определение эффективности использования оборотных средств предприятия

А значит, еще до планирования увеличения коэффициента стоит корректировать потенциальную прибыль и затраты, которые также увеличатся.

Когда оборачиваемость может снизиться? – Если увеличится длительность оборотов из-за неоправданного роста запасов, возникновения долгов покупателей, сбоев в производстве.

Ведь в результате будет не завершено производство товара. Еще может быть такая причина – снижается спрос, и готовый товар дольше находится на складах. Объем производства уменьшается.

Как посчитать по балансу

Чтобы установить коэффициент оборачиваемости, следует взять сведения из .

Имеющаяся информация позволит выяснить значение за год. Любой иной период по сведениям бухгалтерского баланса узнать не получится.

Актуальна формула такого плана:

Разберем на примере. Итоговый показатель (с кодом строки 1200) в конце 2015 года – 400 тыс., а 2016 года – 500 тыс. Величина выручки (с кодом 2110) в конце 2015 года – 1,5 млн., а 2016 – 1,8 млн.

Расчет такой:

Итак, значение коэффициента – 4, а значит, мобильный фонд берется за год 4 раза.

Примеры расчетов

Например, за год предприятие продало 5 000 штук продукции. Показатель себестоимости одной единицы – 180 000 рублей. Стоимость при продаже более себестоимости на 15 процентов.

Величина среднего годового остатка оборотных средств – 145 000 000 рублей. Следует установить значение коэффициента, а также узнать, сколько длится один оборот и какой коэффициент загрузки.

А значит, на один рубль проданного товара приходится 14 коп. стоимости запасов оборотных средств. Один оборот длится:

Вот еще один пример. Организация «Степашка» в 2014 году имеет прибыль 249 239 рублей. Показатель оборотности активов на начало года – 48 тыс. руб., в конце – 34 тыс.

Коэффициент оборачиваемости активов – важный финансовый показатель интенсивности использования предприятием имеющихся активов. Характеризуется скоростью оборота и показывает эффективность распределения собственных, а также заемных источников финансирования деятельности хозяйствующего субъекта, включая капиталы и прибыль. Значение коэффициента за анализируемый период прямо пропорционально величине продаж и равно количеству полных циклов оборота активов.

Что такое оборачиваемость активов

Определение оборачиваемости активов (от английского asset turnover) используется для управления совокупными ресурсами организации, включая имущественные, неимущественные объекты, обязательства различного характера. Этот термин показывает уровень деловой активности бизнеса. Чем больше значение, тем успешнее компания и выше прибыльность на каждый рубль активов. Чем ниже значение, тем меньше ликвидность, выше дебиторская задолженность, ниже доходность.

Чтобы оценить оборачиваемость активов (формула по балансу приведена далее), используются экономические методы расчетов на основе средних показателей, характерных для конкретной отрасли, предприятия. Анализ проводится в динамике, целесообразно выполнять исследования значений прямых конкурентов на рынке. Для получения полной картины требуется положительная тенденция с ростом показателей из периода в период. Если значения сохраняются на низком уровне, необходимо оптимизировать активы путем высвобождения незагруженных ресурсов, снижения чрезмерного объема запасов ТМЦ, разработки мер по расчетам с дебиторами и пр.

Коэффициент оборачиваемости активов – формула по балансу

Для максимального повышения точности математических формул рекомендуется брать достоверные данные учета на конец последнего отчетного дня. Если имеется аналитика по месяцам/годам, необходимо использовать эти данные путем деления соответствующих цифр на 12 (для месяцев) и на 2 (для года). Данные берутся из форм бухгалтерской отчетности – 1, 2.

В зависимости от цели финансового анализа применяются 2 метода вычисления:

- Оценивает скорость оборачиваемости – за анализируемый период времени подсчитывается величина оборотов активов предприятия на каждый рубль вырученных средств.

- Характеризует период оборачиваемости – определяется продолжительность времени, за которое активы предприятия возвращаются в производственный цикл.

Скорость оборачиваемости активов рассчитывается на определенную дату с помощью коэффициента по формуле:

Коэффициент ОА = Общая величина выручки от продаж / Средняя величина активов за отчетный период

Средняя величину активов за отчетный период = (Стоимость на начало в рублях + Стоимость на конец в рублях) / 2

Период оборачиваемости в днях рассчитывается за заданный временной промежуток. Длительность может равняться месяцу, кварталу, полугодие, году. Применяется формула:

Период ОА = Длительность (30, 90, 180, 360 дней) / Коэффициент оборачиваемости

Строки в бухгалтерской отчетности

Основные данные для определения финансовых показателей берутся из форм обязательной бухгалтерской отчетности. Бланки утверждены приказом № 66н от 2.07.2010 г. Потребуются форма-1 «Бухгалтерский баланс» и форма-2 «Отчет о финансовых результатах» за анализируемый период.

Расчетные формулы с кодировкой составляющих

Коэффициент ОА = стр. 2110 / (стр. 1600 на начало + стр. 1600 на конец) / 2, где

2110 – значение выручки из ф. 2;

1600 – общее значение активов из ф. 1.

Рост коэффициента ОА показывает увеличение оборотов ресурсов, рост прибыльности и доходов от продаж на единицу активов. Снижение характеризует уменьшение торговой деятельности бизнеса, повышение объема активов. Трансформация показатель в период ОА используется для оценки длительности превращения активов в реальные денежные средства.

Наиболее высокие значения ОА характерны для предприятий с высокой скоростью обращения ресурсов – торговых, логистических, сфера услуг; для компаний, занятых в капиталоемких отраслях (добывающие, строительные) – оборачиваемость отличается более низкими значениями и требует анализа в динамике.

Коэффициент оборачиваемости оборотных средств – это важный экономический показатель, указывающий на следующие параметры производства:

- Интенсивность использования материальных и нематериальных активов.

- Скорость оборота средств производства.

- Общая активность работы предприятия.

Расчет коэффициента оборачиваемости оборотных средств

Данный показатель рассчитывается как отношение выручки к оборотным активам предприятия.

Чаще всего он вычисляется за 12 месяцев при условии полной загрузки производства.

Формула для расчета имеет следующий вид:

КО = ВР/СОБ,

где КО – это коэффициент оборачиваемости оборотных средств,

ВР – выручка полученная от реализации продукции;

СОБ – сумма средних остатков оборотных средств.

Например, значение КО = 4, будет свидетельствовать о четырехкратном обороте активов, то есть выручка от проданных товаров в 4 раза превысила средства, затраченные на их производство.

Показатель СОБ высчитывается по формулеследующим образом:

СОБ=(ΣОСi)/n,

где ОСi – это остатки оборотных средств за отчетный период (например, квартал или месяц),

n- количество отчетных периодов (соответственно 4 или 12).

Иногда в понятие СОБ включают налог на добавочную стоимость (НДС), его прибавляют к сумме средних оборотных остатков.

Формирование коэффициента оборачиваемости оборотных средств

Высокий КО показывает активность предприятия, успех в продаже выпускаемой им продукции.

КО находится в сильной зависимости от отрасли работы фирмы.

Отрасль торговли традиционно имеют большие значения КО;

отрасли науки, искусства, фондовые биржи – низкие.

Корректно использовать показатель только для сравнения эффективности работы предприятий одной отрасли или одного и того же предприятия за разные периоды времени.

Кроме этого, скорость оборота средств определяется правильным исчислением их количества.

Их занижение влечет за собой нестабильность в работе производства, перебои с поставками.

Завышенное количество оборотных средств плохо влияет на активность производительного процесса, тормозит поиск инноваций, новых решений и препятствует экспоненциальному росту прибыли.

Данный показатель определяется

- объемом и темпами производства,

- разновидностями необходимого сырья,

- требуемой квалификацией персонала,

- сроками производственных процессов,

- характером деятельности организации.

Чем выше скорость оборота активов, тем меньше требуется собственно средств производства

Их количество можно определять 3 методами:

1. Аналитический. Метод подходит для предприятий, находящихся на рынке труда год и более. Прогноз количества активов, которые будут использованы в производственном процессе, строится на базе реальных остатков и возможностей предприятия.

2. Коэффициентный. В этом случае бухгалтеры отталкиваются от стратегий развития производства, с учет поправок возникающих по ходу работы. Для грамотной стратегии необходим детальный анализ показателей за предыдущие отчетные периоды.

3. Прямого счета. Предусматривает перманентный расчет оборотных средств с учетом ежедневных (ежемесячных) потребностей и нужд. Вовлечение средств в производство происходит по факту их необходимости. Подходит для вновь открывшихся предприятий.

Анализ коэффициента оборачиваемости оборотных средств

КО является адекватным показателем, позволяющим оценить зрелость компании, правильность ее похода к производству и верность намеченной стратегии.

Рост КО может свидетельствовать о следующих процессах:

- повышение уровня работы предприятия;

- рост объемов продаж;

- снижение уровня оборотных средств;

- повышение прибыли;

- рациональное использование ресурсов;

- внедрение прогрессивных инновационных методов.

Снижения показателя может говорить о таких явлениях, как:

- падения спроса на производимый товар;

- наличие задолженности;

- неудачная стратегия производства;

- переход предприятия на новый уровень, изменения масштабов и способов производства.

При этом учитывать необходимо не только его конкретное значение, но и уровень его прироста по сравнению с предыдущим отчетным периодом, выраженный в процентах.

Предприятие считается:

рентабельным при значении КО больше 1;

сверхрентабельным, если КО больше 1.36.

Минэкономики не вводит нормативов КО, однако отмечает, что усилия руководителей производства должны быть направлены на его увеличение.

Наряду с ним используют следующие показатели:

- коэффициент ликвидности;

- коэффициент финансовой независимости;

- коэффициент финансовой устойчивости;

- процентное отношение оборотных средств к общему их уровню;

- процентное соотношение собственных и заемных капиталов.

При изучении их снижения или увеличения по формулам используется бальная система

В частности, при снижении КО на 0.01 снимается 0.3 балла.

Исходя из суммарного количества баллов, организации подразделяются на пять классов:

- Отличное финансовое состояние, высокая платежеспособность, хорошая динамика и прогнозы развития.

- Финансовые показатели близки к оптимальным, прогнозы благоприятные.

- Организация имеет устойчивую экономическую систему, без тенденций к развитию.

- Прибыль нулевая или близкая к данному значению, финансовое состояние не устойчивое.

- Организация претерпевает кризис, финансовое состояние убыточное.

Ускорение оборачиваемости оборотных средств происходит с помощью:

- увеличения роста сбыта продукции в сравнении с ростом оборотных средств,

- обновление системы обеспечения материалами и продаж,

- уменьшение расходов материалов и энергии для производства,

- улучшение качества товара,

- повышение конкурентной способности товара,

- сокращение времени на производство.

Рассмотрим коэффициент оборачиваемости оборотных средств (активов). Этот коэффициент входит в группу показателей Деловой активности и показывает интенсивность использования ресурсов предприятия.

Разберем данный коэффициент по следующей схеме: сначала мы рассмотрим его экономический смысл, потом формулу расчета и норматив, а также посчитаем коэффициент оборачиваемости оборотных средств для отечественного предприятия, чтобы наглядно все увидеть. Начнем!

Коэффициент оборачиваемости оборотных средств (активов) . Экономический смысл

Определяет эффективность деятельности предприятия не с точки зрения прибыльности, а с точки зрения интенсивности использования оборотных средств (активов). Коэффициент показывает сколько раз за выбранный период (год, месяц, квартал) оборачиваются оборотные средства.

Что входит в состав оборотных средств?

В оборотные средства включают:

- Запасы,

- Деньги,

- Краткосрочные вложения,

- Краткосрочную дебиторскую задолженность.

От чего зависит значение коэффициента оборачиваемости оборотных средств?

Значение коэффициента напрямую связано:

- С длительностью производственного цикла,

- Квалификации персонала,

- Вида деятельности предприятия,

- Темпов производств.

Максимальные значения коэффициента имеют торговые предприятия, а минимальное – фондоёмкие научные предприятия. Именно поэтому принято сравнивать предприятия по отраслям, а не всем вместе.

Коэффициент оборачиваемости оборотных средств . Синонимы

Синонимы у этого коэффициента могут быть следующие: коэффициент оборачиваемости оборотных активов, коэффициент оборачиваемости мобильных средств, коэффициент функционирующего капитала. Полезно знать синонимы у коэффициента, так как зачастую в литературе он называется по-разному. И чтобы вас это не вводило в заблуждение нужно предполагать, какие у показателя есть синонимы. Кстати, это одна из проблем отечественной экономики – каждый экономист почему-то хочет назвать коэффициент по-своему. Отсутствует единство в терминах и определениях.

Коэффициент оборачиваемости оборотных средств . Формула расчета

Формула расчета выглядит следующим образом:

Коэффициент оборачиваемости оборотных средств = Выручка от продаж/Оборотные активы

Что необходимо отметить, так это то, что оборотные активы берутся как среднее значение на начало и конец отчетного периода. Нужно сложить значение на начало периода с его концом и разделить на 2.

По новой форме бухгалтерского баланса (после 2011 года) коэффициент оборачиваемости оборотных средств будет рассчитываться следующим образом:

Коэффициент оборачиваемости оборотных средств = стр.2110/(стр.1200нг.+стр.1200кг.)*0,5

По старой форме бухгалтерского баланса коэффициент рассчитывался так:

Коэффициент оборачиваемости оборотных средств = стр.010/(стр.290нг.+290кг.)*0,5

Показатель оборачиваемость оборотных средств

Вместе с коэффициентом оборачиваемости оборотных средств полезно рассчитывать показатель оборачиваемости , который измеряется в днях. Формула расчета оборачиваемости оборотных средств:

Оборачиваемость оборотных активов = 365/Коэффициент оборачиваемости оборотных средств

Иногда в расчетах за место 365 дней берут 360 дней.

Видео-урок: «Расчет ключевых коэффициентов оборачиваемости для ОАО «Газпром»

Коэффициент оборачиваемости оборотных средств . Расчет на примере ОАО «Ростелеком»

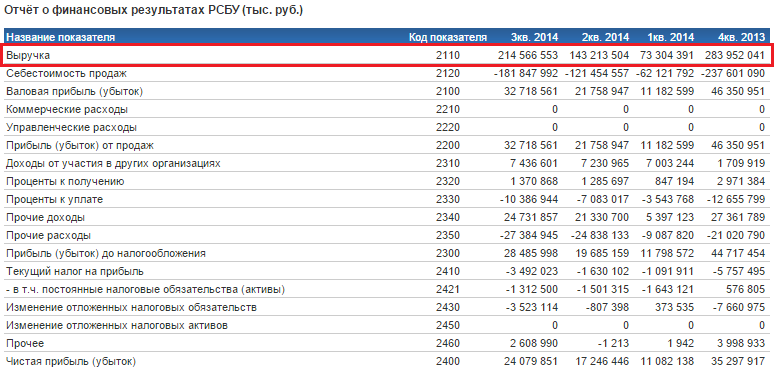

Расчет коэффициента оборачиваемости оборотных средств (активов) для ОАО «Ростелеком». Баланс предприятия

Расчет коэффициента оборачиваемости оборотных средств (активов) для ОАО «Ростелеком». Отчет о прибылях и убытках

Для расчета коэффициента хватает публичной отчетности, которую можно взять с официального сайта компании. Возьмем 4 отчетных периода (квартал каждый), так мы сможем охватить целый год для нашей диагностики. Так как в расчете коэффициента используются данные на начало и конец отчетного года, то в нашем случае получится для 4х отчетных периодов – 3 рассчитанных коэффициента.

Коэффициент оборачиваемости оборотных средств 2014-1 = 73304391/(112128568+99981307)*0,5 = 0,69

Коэффициент оборачиваемости оборотных средств 2014-2 = 143213504/(99981307+96694304)*0,5 = 1,45

Коэффициент оборачиваемости оборотных средств 2014-3 = 214566553/(96694304+110520420)*0,5 = 2

Значение коэффициента за год увеличилось. Можно сделать вывод, что у ОАО «Ростелеком» увеличивалась эффективность деятельность. Связано это в большей степени с тем, что Выручка увеличивалась. Именно увеличение выручки дало увеличение значений у коэффициента, так как значение основных средств (стр.1200) изменялось не сильно.

Коэффициент оборачиваемости оборотных средств . Норматив

Сразу стоит отметить, что данный коэффициент не может быть отрицательным. Низкие значения говорят о том, что предприятие излишне накопило оборотные средства.

Как можно увеличить данный коэффициент?

Чтобы это сделать необходимо: увеличить конкурентоспособность продукции (от этого продаж будет больше), уменьшить производственный цикл изготовления продукции, улучшить систему продаж продукции.

Резюме

В статье рассмотрели коэффициент оборачиваемости оборотных средств. Этот показатель относится к группе показателей «Деловой активности» и оценивает эффективность деятельности предприятия не с точки зрения прибыльности (как это делают показатели из группы «Рентабельность»), а с позиции интенсивности использования оборотных средств. Важную роль в коэффициенте играет показатель Выручки (он стоит в числителе). Если говорить о том, что этот коэффициент необходимо постоянно увеличивать, то мы должны прежде всего увеличивать Выручку от нашей деятельности (т.к. основные средства не так быстро можно изменить, в примере для ОАО «Ростелеком» основные средства за год не сильно изменились). Таким образом, коэффициент оборачиваемости оборотных средств показывает наши продажи, которые и обеспечивают Выручку. Снижение данного коэффициента – это прямой знак либо к тому, что у нас снизились продажи либо мы стали накапливать лишние оборотные активы. Полезно сравнивать коэффициент с коэффициентом у предприятия аналогичной деятельности (лидером отрасли) или со средним значением по отрасли. Помимо этого для анализа полезно оценивать изменения коэффициента в динамики за период (за год, к примеру).